期货杠杆配资交易 巴菲特,“清仓式”抛售这只股

“股神”巴菲特再出手,这次是“清仓式”抛售美国银行股票!

8月23日至8月27日期间,巴菲特旗下的伯克希尔哈撒韦抛售了约9.819亿美元美国银行股票。而就在本月的15日至19日期间,巴菲特刚刚卖出约5.5亿美元美国银行股票。

巴菲特再出售9.8亿美元美银股票

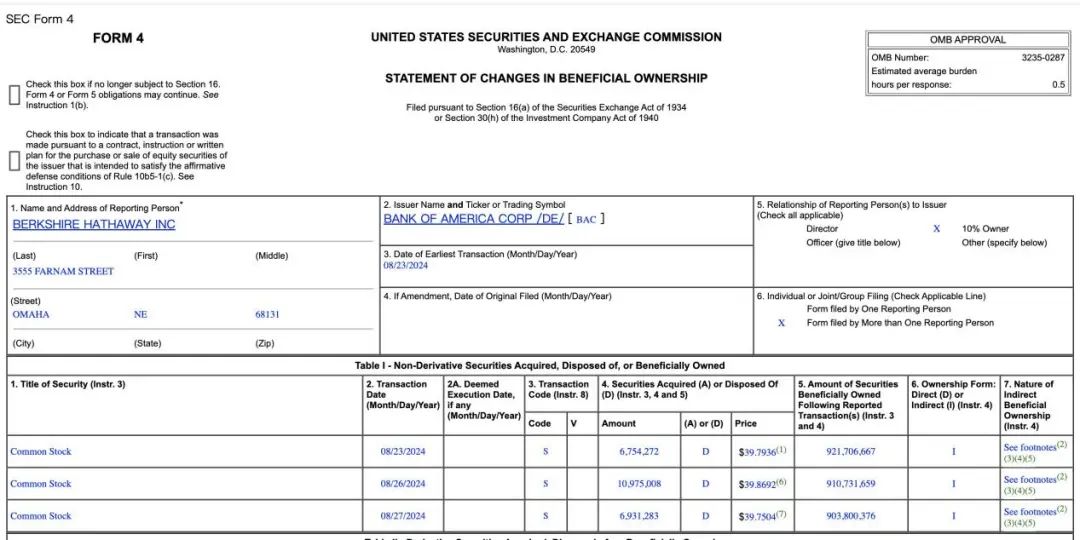

美国证券交易委员会(SEC)披露文件显示,巴菲特旗下的伯克希尔哈撒韦在8月23日至8月27日期间出售了约2470万股美国银行普通股,交易金额约为9.819亿美元。

2011年,伯克希尔开始长期投资美国银行,是美银的第一大股东。长时间以来,巴菲特一直对美银首席执行官莫伊尼汉(Brian Moynihan)的领导能力投出信任票。

而如今,这份信任似乎“摇摇欲坠”。这位93岁的传奇投资者,早在今年7月,就已经开始减持其第二大重仓股美国银行,连续12个交易日套现38亿美元。

工银招瑞一年持有混合A为混合型-偏债基金,根据最新一期基金季报显示,该基金资产配置:股票占净值比24.94%,债券占净值比103.88%,现金占净值比0.84%。基金十大重仓股如下:

华润元大润丰纯债债券A为债券型-长债基金,根据最新一期基金季报显示,该基金资产配置:无股票类资产,债券占净值比123.47%,现金占净值比0.2%。

在“消停”了半个月后,本月的15日至19日期间,巴菲特再度卖出了约1400万股美国银行股票,价值约5.5亿美元。截至目前,伯克希尔年内已经累计抛售了约1.2亿股美国银行的股票,依然持有美国银行约9.03亿股股票,按39.67美元/股的最新价计算,持股价值在358亿美元左右。

记者梳理发现,近年来,伯克希尔已经陆续清仓了多家银行的股票,包括美国合众银行、富国银行、纽约梅隆银行。

巴菲特缘何减持美银?

伯克希尔为何频频抛售美银股票?

到目前为止,巴菲特本人一直对其减持美国银行的理由和意图保持沉默。

然而,外界的猜测声已经四起。市场揣测的原因包括,美国银行的估值过高、巴菲特可能在为美联储货币政策转变做准备等。

美国7月通胀和零售销售数据公布后,市场对于美联储的降息预期逐步回归理性。“随着近期美国相关数据的发布,市场对美国经济衰退风险的预期迅速回落。”景顺首席全球市场策略师Kristina Hooper说。

进入8月,更多的经济数据开始支撑美国降息,美联储亦是不断向外界释放即将降息的信号。在上周举办的杰克逊霍尔全球央行年会上,美联储主席鲍威尔释放了迄今为止最强烈的降息信号。

鲍威尔“鸽声”嘹亮,其他美联储官员也纷纷响应,表示降息将至。费城联储主席哈克、芝加哥联储主席古尔斯比、亚特兰大联储主席博斯蒂克等分别在鲍威尔讲话前后,发表了自己关于9月降息的观点。而在更早前,明尼阿波利斯联储主席卡什卡利、旧金山联储主席戴利等也都表明了自己对于美国通胀得到控制、即将要降息的看法。

从股价来看,美银今年已经上涨了近20%,上月中旬还创下了两年多来的新高,目前总市值已达3078亿美元。

“股神”与美银的多年羁绊

事实上,巴菲特也曾在美银上“栽”过跟头。

伯克希尔历史上首次买入美国银行的股票,可以追溯到2007年二季度。彼时,巴菲特以每股接近50美元的价格买入870万股美国银行股票,随后又进一步加仓。但随着金融危机的爆发,市场开始泥沙俱下,巴菲特最终在2010年四季度清掉了美银的所有仓位。

2011年,巴菲特重整旗鼓,向美国银行投资了50亿美元,当时美银的股价在每股6美元左右。

在这笔交易中,巴菲特拿到了每年付息6%的优先股,同时可以按照每股7.14美元的价格转换为7亿股普通股,期限为10年。2017年,巴菲特行使了换股权,美国银行当时的股价已涨至每股24美元,这一举动为伯克希尔创造了客观的账面利润,也成为了巴菲特个人的一大高光时刻。

此后经过多次调仓,伯克希尔逐步成为美银的最大股东,且美银也是该公司仅次于苹果的第二大持仓股。

直至去年,巴菲特开始调整对金融业的押注与投资,但对美国银行仍保持着那份“坚持”。他曾公开表示,美国银行是值得保留的,“我非常喜欢莫伊尼汉期货杠杆配资交易,我只是不想卖掉它”。